所得拡大促進税制と人材確保等促進税制とは?2021年4月1日開始事業年度からの改正

以前より中小企業が給与を増やすと法人税の税額控除が受けられる「所得拡大促進税制」が施行されていました。しかし要件がいろいろとあるうえに改正の頻度も高く、理解が追い付かないところかもしれません。

この記事では2021年4月1日事業開始年度から中小企業が適用できる制度として、「令和3年度税制改正の所得拡大促進税制」と「人材確保等促進税制」のふたつをご説明します。人材確保等促進税制は大企業”も”適用できますが、中小企業も適用可能なので両方を理解しておくとよいでしょう。

給与の支給や教育訓練費を増やせば、従業員の雇用と生活を守ることができるうえに、会社の成長につなげられます。節税できる今こそ検討してみてはいかがでしょうか。決算を迎える前に一度試算して、決算月の給与または賞与の支払額を検討するのもおすすめです。

要件がいろいろとあるので、なるべくポイントを絞ってわかりやすくご紹介します。

中小企業向け~「所得拡大促進税制」とは

所得拡大促進税制は中小企業者等が前年度より給与を増加させた場合に、増加額の一部を法人税から税額控除できる制度です。

この記事でご紹介する令和3年度税制改正の制度は、令和3年4月1日から令和4年3月31日までの期間内に開始する事業年度が対象、つまり一年間だけです。その後は令和4年度税制改正の「賃上げ促進税制」が適用されます。

令和3年度税制改正の所得拡大促進税制の適用要件とポイント

適用要件は以下のとおりです。

【通常要件】

「雇用者給与等支給額(ポイント1)」が前年度と比べて1.5%以上増加

→「控除対象雇用者等支給増加額(ポイント2)」の15%を法人税額から控除

【上乗せ要件】

「雇用者給与等支給額」が前年度と比べて2.5%増加。

かつ、以下の①、②の要件のどちらかを満たす場合。

①「教育訓練費(ポイント3)」が前年と比べて10%以上増加していること

②経営力向上計画の認定を受けており、確実に行われたことの証明がされていること。

→「控除対象雇用者等支給増加額」の25%を法人税額から控除

ただし控除の金額は法人税額の20%が上限です。

ポイントは以下のとおりです。

(ポイント1)雇用者給与等支給額

雇用者給与等支給額は国内の雇用者に対する給与すべての金額から、役員とその特殊関係者に対する給与を除いた金額です。

また、給与等にあてるために他の者からもらった金額があれば差し引きます(雇用安定助成金額は除く)。

以前は継続雇用者の給与を比較しなければならず、個人別の給与を見なければならなかったところ、給与総額から差し引くべきものを引いたものを前期と比較すればよいことになりました。これなら多くの中小企業が比較的簡単に検討できるのではないでしょうか。

(ポイント2)控除対象雇用者等支給増加額

ポイント1でご説明した雇用者給与等支給額を前年と比較して、増加した部分です。

(ポイント3)教育訓練費

上乗せ要件の判定で、実務で多く利用されるのは、教育訓練費の増加要件ではないかと推測されます。

教育訓練費は、おおむね研修などのために「外部」に支払う費用と考えれば大丈夫です。ただし役員やその特殊関係者などに対するものは除きますので注意してください。

また教育訓練費の明細書を作成して添付しなければなりません。領収証などの支払証明も必要です。少々手間がかかります。

今後の制度も教育訓練費に関する要件は続くので、適用を検討する場合は所得拡大促進税制の判定にあてはまる「教育訓練費」を勘定科目の補助コードなどで管理しておくのがおすすめです。

詳細は経済産業省のホームページ上にあるガイドブックをご覧ください。

令和4年度税制改正で税額控除率が上がり「賃上げ促進税制」に

所得拡大促進税制は、令和4年度税制改正で「賃上げ促進税制」になります。令和4年4月1日開始事業年度から適用です。

所得拡大促進税制とは要件や税額控除の率が異なりますが、雇用者給与等支給額を前年度と比較する点は変わりません。

この制度を適用して申告をするのはまだ先ですが、現行の所得拡大促進税制が1年で終了して、すぐにこちらの制度に変わるのでご紹介します。

適用要件は以下のとおりです。

【通常要件】

「雇用者給与等支給額」が前年度と比べて1.5%以上増加→「控除対象雇用者等支給増加額」の15%を法人税額から控除

⇒所得拡大促進税制と変更ありません。

【上乗せ要件①】

「雇用者給与等支給額」が前年度と比べて2.5%以上増加→税額控除率を15%上乗せ

⇒所得拡大促進税制よりも税額控除率がアップします。

またこの要件単独でも税額控除がとれるようになります。

【上乗せ要件②】

「通常要件」または「上乗せ要件①」に加えて、さらに教育訓練費の額が前年と比べて10%以上増加→税額控除率をさらに10%上乗せ

所得拡大税制では教育訓練費の増加要件で明細書の添付が必要でしたが、添付ではなく保存だけでよくなりました。

控除率が最大で40%になります。ただし所得拡大促進税制と同様に控除の金額は法人税額の20%が上限です。

また経営力向上要件は廃止になりました。

詳細は経済産業省のホームページ上にあるガイドブックをご覧ください。

大企業”も”使える「人材確保等促進税制」とは

所得拡大促進税制とは別に、人材確保等促進税制が令和3年4月1日開始事業年度から施行されています。こちらも要件にあてはまる給与が増加した場合に法人税の税額控除がとれる制度です。

今までは給与が増加した場合、大企業向けの制度、中小企業向け制度、と分かれていました。しかし今回の人材確保等促進税制は大企業”も”使えますが中小企業も使え、すべての企業が対象です。中小企業はどちらか有利なほうを選択できます。

適用要件と税額控除

適用要件は以下のとおりです。

【通常要件】

「新規雇用者給与等支給額(ポイント1)」が前年度より2%増加→控除対象新規雇用者給与等支給額(ポイント2)の15%を法人税額から控除

【上乗せ要件】

教育訓練費の額が前年と比べて20%以上増加→控除対象新規雇用者給与等支給額の20%を法人税額から控除

ただし控除の金額は法人税額の20%が上限です。

(ポイント1)新規雇用者給与等支給額

この制度のポイントは新規雇用者給与等支給額が増加するのが要件である点です。給与総額の増加ではなく、新規雇用に焦点をあてています。

新規雇用者給与等支給額は「国内新規雇用者のうち雇用保険の一般被保険者に対してその雇用した日から1年以内に支給する給与等の支給額」をいいます。

雇用保険の一般被保険者が対象になる点、所得拡大促進税制とは異なります。

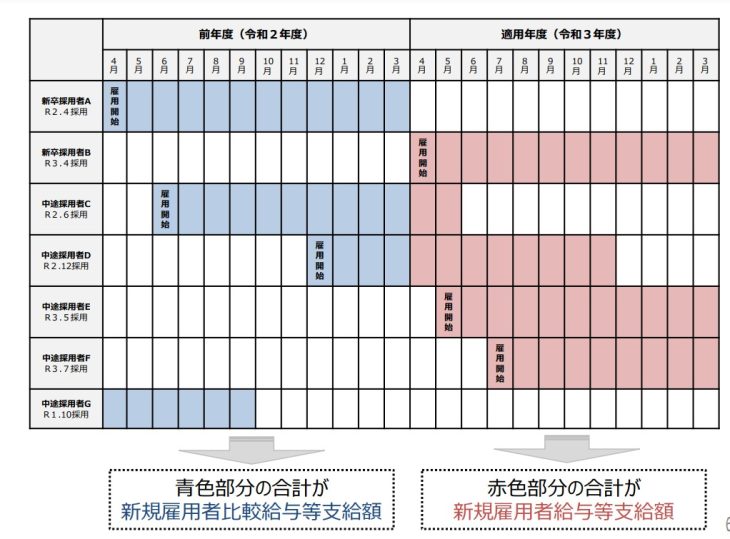

新規雇用者給与等支給額を前期と比較しないといけないので、前期以前に採用した人も計算に入れなければなりません。下図をご参考にしてみてください。

(ポイント2)控除対象新規雇用者給与等支給額

新規雇用者給与等支給額とは異なり、雇用保険の一般被保険者以外の者も含みます。雇用安定助成金額も含めて、給与を補填する性質のものなどを控除します。

また、雇用者給与等支給額から比較雇用者給与等支給額を控除した金額が上限ですので注意してください。

なお令和4年度税制改正では「賃上げ促進税制」になります。

中小企業向けのものは前項でご説明したとおり、所得拡大促進税制とは要件や税額控除の率が異なりますが、雇用者給与等支給額を前年度と比較する点は変わらない制度です。

一方で大企業も適用ができる「賃上げ促進税制」は、継続雇用者の給与等支給額の増加を比較する制度になり、人材確保等促進税制とはまったく異なる要件になります。

所得拡大促進税制との併用は不可

中小企業は所得拡大促進税制と人材確保等促進税制のどちらも適用が可能です。しかし併用はできません。

有利なほうを適用できるので、両方試算して検討してみましょう。

制度を適用するのに事前の届出は不要

所得拡大促進税制と人材確保等促進税制も、ともに制度を適用するための事前の届出は不要です。確定申告書に所定の数字を記載し、添付書類が必要な場合は添付をするだけです。

まとめ

中小企業は所得拡大促進税制と人材確保等促進税制のどちらも適用が可能な一年間になります。以前は細かく計算してみないとなかなか適用可能かがわからないところでしたが、特に令和3年度税制改正の所得拡大促進税制はご自身でも計算しやすくなりました。税額控除は税金の額を直接減額できるので、大きな節税になります。

ただし、役員やその特殊関係者に対する支出は検討の対象外です。また、税額が出ていなければ控除はできません。繰越も不可ですので注意してください。

仙波総合会計事務所では、所得拡大促進税制の試算を含めた税務上の判断を始めとしてさまざまなご相談を受け付けております。ご相談は無料で行っていただけますので、お気軽にお問い合わせください。

関連記事