経営セーフティ共済とは?概要、節税効果、注意点を解説!

経営セーフティ共済(倒産防止共済)が「節税対策にもなる」と聞いたことはありませんか?

経営セーフティ共済は、取引先が倒産した際に自社も連鎖して倒産もしくは経営難に陥るのを防ぐための制度です。そのため「倒産防止」共済ともいわれています。

その制度が節税になるのはなぜなのでしょうか。この記事では経営セーフティ共済の概要と、節税効果を含めたメリット、そして注意点をご説明します。

経営セーフティ共済の概要

繰り返しになりますが、経営セーフティ共済は取引先が倒産した際に、自社も連鎖して倒産もしくは経営難に陥るのを防ぐための制度です。独立行政法人中小企業基盤整備機構(以下、中小機構)が運営しています。

経営セーフティ共済の具体的な制度内容は以下のとおりです。

・取引先が倒産した際に、無担保、無保証で、掛金の10倍まで借入可能(ただし、回収困難となった売掛金債権などと比較して少ない金額)。無利子だが、借入額の10分の1が掛金から控除される。

・取引先が倒産後、審査期間などがなくすぐに借入ができる。

・取引先が倒産していなくても、解約手当金の95%を上限として無担保、無保証で借入ができる。利率は現在0.9%。

・取引先の倒産に関係なく、解約して解約手当金を受け取れる。

・掛金は法人税法上、損金にできる(個人事業主の場合は必要経費にできる)。ここが節税効果があるといわれる理由です。詳しくは後述します。

なお「倒産」とは以下のような状況です。

・法的整理

・私的整理

・災害による不渡り

・取引停止処分 など

夜逃げは対象になりません。

経営セーフティ共済の加入方法

経営セーフティ共済は法人も個人事業主も加入できます。しかし加入要件があるので注意が必要です。詳しくご説明します。

加入要件

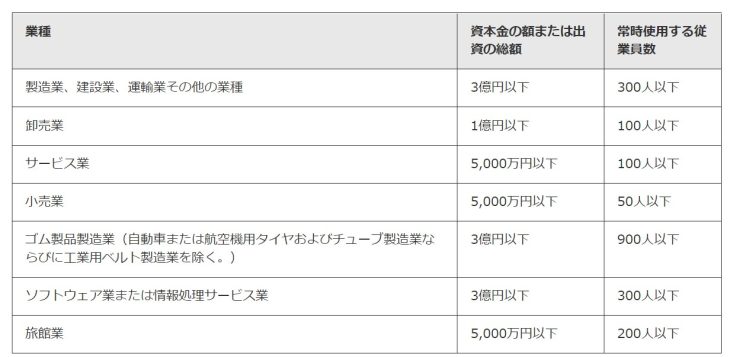

継続して1年以上事業を行っている法人、個人事業主で、以下の要件に該当することが必要です。

(引用:中小企業基盤整備機構HP)

上記にあてはまっても、下記のような場合には加入できません。

・納付すべき所得税または法人税を滞納している場合。

・住所または主たる事業の変更を繰り返し行ったため、継続的な取引の状況の把握が困難な場合。

・掛金滞納などの理由で中小機構から解約され、1年を経過していない場合 など。

また、経営セーフティ共済は回収困難な売掛金債権などに対する貸付制度なので、それが生じない業種、例えば金融業者や不動産業者などでは貸付の対象にならない場合があります。せっかく加入しても借入できない可能性があるので注意してください。

掛金

掛金は月額5,000円から20万円の範囲で、5,000円単位で自由に決められます。ただし積み立てられるのは、掛金総額が800万円までです。

月の途中で増額、減額もできます。資金の状況に合わせて調節できるので便利です。

また、前納もできます。前納すると掛金月額の1,000分の0.9の前納減額金として受け取れるので少々お得です。

掛金を「実際に支払った金額」が法人税法上の損金になります。

加入手続

加入するには、中小機構から申込用紙を取り寄せます。また公的書類の添付も必要です。

法人の場合は以下の書類です。

・商業登記簿謄本または登記事項証明書(発行日から3ヵ月以内)

・法人税の確定申告書

・法人税納税証明書(納付したことを証する領収書でも可)

提出先は中小機構の委託団体または融資取引がある金融機関の本支店で行います。

詳しくは中小機構のHPを参照ください。

経営セーフティ共済のメリット

経営セーフティ共済は前述したように、取引先が倒産した際に無担保・無保証で借入ができ、また資金に困った時にも借入ができる制度です。そして掛金の支払には節税効果があります。ここでは経営セーフティ共済のメリットを3点ご紹介します。

無担保、無保証で借入がスピーディーにできる

まずは本来のメリットである借入についてです。概要の項目でご紹介しましたのでここでは詳細は割愛しますが、取引先の倒産時には掛金以上の借入ができるだけでなく、倒産でなくても自社が資金繰りにひっ迫した時に、無担保・無保証でスピーディーに借入ができます。急な経営難など、いざという時に安心です。

節税効果がある

掛金の金額を損金にできるので節税になります。そして、法人税を減らしたい年度には掛金を増額したり前納したりするなどの対策も可能です。

例えば掛金の月額の上限は20万円ですので、年間240万円を損金にできます。さらに前納を組み合わせて、事業年度末に翌年分240万円を支払い、最大で合計480万円を一年で損金にすることも可能になります。ただし掛金の上限は800万円ですので、損金にできる金額も800万円まで積み立てたら頭打ちです。

加入40ヶ月で解約時に掛金が100%戻る

経営セーフティ共済は、解約時には解約手当金を受け取れます。

解約の種類は以下のとおりです。

・任意解約・・・任意にいつでもできる解約

・みなし解約・・・個人の死亡や法人の解散があって解約とみなす場合

・機構解約・・・掛金滞納などにより中小機構から解約される場合

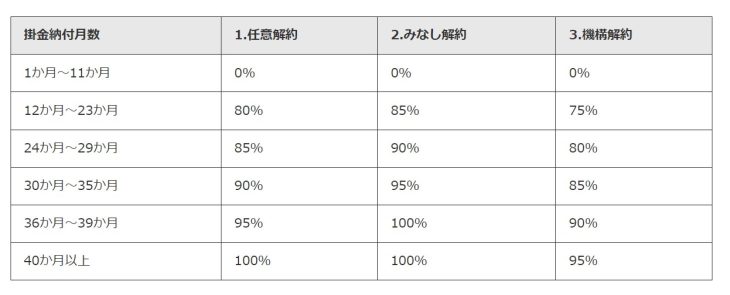

そして掛金の戻り率は以下のとおりです。みなし解約が一番率が高く、機構解約が一番低くなっています。

(引用:中小企業基盤整備機構HP)

通常は任意解約になるケースがほとんどでしょう。任意解約の場合では、掛金を40ヵ月、つまり3年と4ヵ月で掛金が100%戻ってきます。

経営セーフティ共済の注意点

メリットが多い経営セーフティ共済ですが、注意点もあります。加入の際に注意すべき事項をまとめます。

解約時に戻る解約手当金は益金になる

解約すれば解約手当金を受け取れます。前述したように任意解約の時には40ヵ月以上加入していれば掛金が100%戻ってきます。この解約手当金は法人税法上の益金になり、法人税が課税される対象になるので注意が必要です。

掛金を払う時には、損金にして法人税を節税できます。それなりにまとまった金額が損金にできるので、払った時にはかなりの節税になります。

しかし経営セーフティ共済の掛金は解約時には戻るものです。戻ってきた時には、逆に法人税が課税されます。

法人税の支払はなるべく後回しにする方が節税になりますので、経営セーフティ共済の掛金は通常でも節税になっているといえます。しかしもっとうまく節税するためには、所得が出ている時に掛金を支払って節税し、所得が少ない時に解約をするようにタイミングを図ると効果が高くなるでしょう。

例えば、欠損が生じるなどの事業の所得が大幅に下がった時に解約をすると、解約手当金の資金が入る上に、法人税の負担が少なくて済みます。

ただし経営セーフティ共済は節税の道具ではありません。目的は取引先の倒産に備えたものであり、加入し続けていることにメリットがありますので、総合的に判断してください。

加入40ヵ月未満だと掛金が全額戻らない

前述したように、加入40ヶ月で解約時に掛金が100%戻ります。逆に加入40ヶ月未満だと掛金は100%戻ってきません。特に1年未満の解約の場合は戻りはありません。短期の解約になりそうな場合は注意してください。

まとめ

以上、経営セーフティ共済の概要と、節税効果を含めたメリット、そして注意点をご紹介しました。

経営セーフティ共済は借入ができるという安心とともに、節税しながら掛金を貯めることができるメリットの大きい制度です。

本来の目的よりも節税効果の方が強調されがちな制度になっていますが、審査がなくスピーディーに無担保、無保証で借入ができるのは安心です。近年コロナなどで急な経営難になり資金が早急に必要になるケースが多く出ています。まだ未加入の経営者の方は検討してみてはいかがでしょうか。

仙波総合会計事務所では、税務上の判断を始めとしてさまざまなご相談を受け付けております。ご相談は無料で行っていただけますので、お気軽にお問い合わせください。

関連記事