企業型確定拠出年金の概要 | 中小企業にも導入できる?

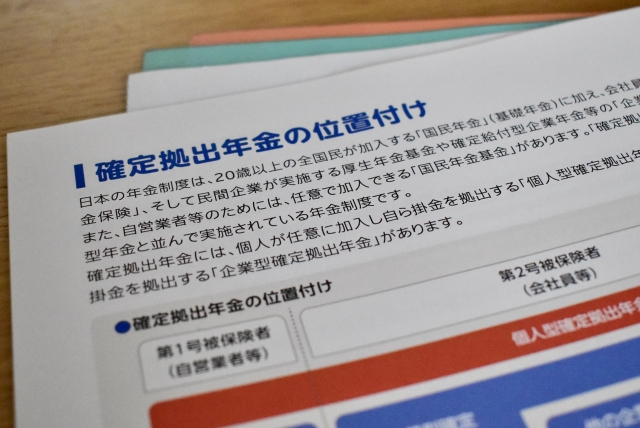

年金制度にはさまざまな種類がありますが、大きく公的年金制度と企業年金制度にわけられます。公的年金制度は、国民年金など、すべての人が加入を義務付けられている年金制度です。そして公的年金制度を補完するために、企業向けの年金制度があります。これを企業年金制度といい、企業型確定拠出年金は企業年金制度のひとつです。

このコラムでは「企業型確定拠出年金」の概要をご紹介します。そして近年、社会保険の適用対象者の範囲が拡大していることにともない、会社の社会保険料の負担を少しでも軽減する手段として導入されることのある「選択制確定拠出年金制度」の概要、メリット・デメリットを合わせてご紹介します。大企業だけでなく、中小企業でも企業年金制度の導入を検討するケースが増えており、参考にしていただけたらと思います。

企業型確定拠出年金の概要

企業年金制度は、福利厚生を目的として作られた企業向けの年金制度です。企業年金制度には、以下の種類があります。

- 厚生年金基金

- 企業型確定給付年金

- 企業型確定拠出年金

この中で企業型確定拠出年金は、以下の特徴があります。

- 掛金の金額は自分で決められる(上限あり)

- 運用商品は自分で決める

- 将来受け取る金額は、運用結果で変わる(確定していない)

企業型確定拠出年金制度は、公的年金を補完し老後支援のための制度として創設された制度です。加入したら原則として60歳まで毎月積立をし、60歳以降に受け取れます。資産は個人ごとに信託銀行の401k口座で管理し、もし退職しても残高を持って移行が可能です。退職後の働き方や勤務先によってその後の積立方法が変わりますが、年金資産は承継することができます。

従業員が企業型確定拠出年金に加入するには、まずは企業が制度を導入する必要があります。労使間で協議をした上で、年金規約を設定するなどの準備が必要ですが、すでに認可されている年金規約に相乗りする方法もあり、中小企業でも導入が可能です。ただし準備期間は十分にとっておきましょう。

企業型確定拠出年金は、公的年金にプラスして年金がもらえる制度であり、従業員の福利厚生を目的としています。制度を導入すれば、従業員のモチベーションをアップできるだけでなく、福利厚生が充実している企業として採用活動時にアピールができるでしょう。

税制面で優遇されている

企業型確定拠出年金は税制面で優遇されています。

- 加入者が負担した掛金は、所得控除の対象になる

- 企業が拠出した掛金は、全額法人の損金に算入される

- 企業が拠出した掛金は、給与課税の対象にならない

- 運用中、商品が値上がりしても所得税は課税されない

- 年金で受け取る場合は公的年金等控除が受けられる

- 一時金で受け取る場合は退職所得控除が受けられる

受取時には、受け取り方によって公的年金控除または退職所得控除が受けられ、通常の所得よりも優遇されているといえるでしょう。

導入パターンは複数あり | 会社拠出のない選択制DCもある

企業型確定拠出年金制度の中でも、いくつか導入パターンがあります。

- 掛金は会社のみが負担する

- 掛金は会社と加入者が負担する(マッチング拠出やiDeco併用)

- 加入するかどうか従業員が選択でき、加入した場合、掛金は会社と加入者が負担する

- 加入するかどうか従業員が選択でき、加入した場合、掛金は加入者のみが負担する

掛金の上限は、原則としては月額55,000円で、会社と加入者ともに拠出する場合は両者合わせた額が上限に収まるように設定する必要があります。

企業型確定拠出年金というと、掛金が全額会社負担のみで全員加入する福利厚生のイメージがありますが、それ以外の導入パターンもあります。

中でも「加入するかどうか」従業員が選択できる企業型確定拠出年金を「選択制」確定拠出年金(以下、選択制DC)といいます。選択制DCでは、掛金の会社負担はなしで、すべてを加入者負担とすることもできます。掛金の負担までは難しいと考える中小企業では、導入検討がしやすい制度であるといえるでしょう。選択制DCには他にもメリットがあります。以下の項目では、選択制DCのメリットを、デメリットと合わせてご紹介します。

選択制DCのメリット・デメリット

選択制DCの特徴は以下のとおりです。

- 全員加入ではなく、従業員が加入するかどうかを選べる

- 企業は掛金を拠出せず、加入者だけが支払う制度とすることが可能

- 掛金の上限は月額55,000円

- 加入者が拠出する掛金は、給与として所得税の課税対象にはならない。社会保険料の算定の際も報酬に含まれない。

- 企業型確定拠出年金の種類のひとつ。このため、もらえる金額は運用結果によって変わる、運用商品は加入者が選ぶ、税制面の優遇がある点はすべて企業型確定拠出年金と同様。

以上をふまえて、メリットとデメリットをまとめると、以下のとおりです。

【メリット】

- 従業員の老後の資産形成を支援できる

- 選択制DCの掛金は所得税・住民税の課税対象にならず、社会保険料の計算対象にもならない。このため、給与の手取りから投資や貯蓄をする場合よりも税金や社会保険料の負担を減らせる。

- 企業型確定拠出年金の制度を導入していることで、採用の際などに福利厚生をアピールできる

- 会社は掛金を負担せずに導入することができる

- 社会保険料は従業員と会社が折半であるため、加入者の社会保険料の負担軽減は会社の負担軽減にもつながる

【デメリット・注意点】

- 社会保険料の負担が減るということは、将来受け取る年金や、もし手当(傷病手当金、失業給付など)を受ける場合には、その金額も減少することになる。

- 給与の額面は掛金の分減ることになる。給与額面、年収の減少が気になる方には受け入れられにくい。

- 制度の導入手続き、制度の理解、労使間での協議、従業員への説明など、導入までの事務手続等の負担がある

- 制度導入後も、新規加入者への説明、脱退の場合の手続き、掛金の変更など、運営上の事務手続が発生する。手数料の負担も発生する。

- 役員が加入する場合は役員報酬の金額が減るため、税務上定期同額の要件を満たさなくなる。加入時期に注意が必要。

2022年10月より、従業員数101人以上の企業を対象に、社会保険(健康保険・厚生年金)の適用対象者が拡大し、さらに2024年10月からは従業員数51人以上の企業に拡大されます。拡大になる対象者は、週の所定労働時間20時間以上、月額賃金が8.8万円以上などの要件を満たす方です。対象者が増えると、社会保険料の負担が増えますが、それは加入者の自己負担だけでなく半額を負担している企業の負担も増えることであり、中小企業では大きな影響があるケースも多くあります。

選択制DCの導入は、従業員の福利厚生だけでなく、企業の社会保険料負担削減の手段としても利用できます。社会保険適用対象者拡大の影響が大きい企業では、検討してみる価値があるのではないでしょうか。

まとめ

以上、企業型確定拠出年金と、その中のひとつの種類である選択制DCについてご紹介しました。企業型確定拠出年金は、企業が制度を導入しないと従業員が加入できません。比較的導入しやすい種類や導入パターンもあるので、しっかり準備すれば、中小企業でも導入は可能です。

「企業型」確定拠出年金は、「個人型」確定拠出年金(iDeco)とも混同されがちな制度です。個人型については「経営者の老後資金準備に!iDeCo(イデコ)について解説。企業型DCという選択肢も」の記事で記載していますので、確認してみてください。

仙波総合会計事務所では、税務上の判断を始めとしてさまざまなご相談を受け付けております。ご相談は無料で行っていただけますので、お気軽にお問い合わせください。

関連記事